カーボンクレジットの基本をわかりやすく解説

2023/03/01【2022年版】カーボンクレジットの基本をわかりやすく解説

2023/03/01

カーボンクレジットとは?企業が取り組むメリットは?

カーボンクレジットとは、ある企業がCO2排出量抑制に挑戦し、その削減量が当初の目標を越えた場合、削減実績を他の排出量と相殺できる取引可能なクレジットに置き換える仕組みです。企業が発行したクレジットは、削減目標を達成できなかった別の企業が買い取ることができます。

カーボンクレジットの取引は、創出したクレジットを販売する企業と、購入する企業の両方にとってメリットがあります。

クレジットを売る側にとっては、脱炭素の取り組みに費やしたコストを回収することができ、収益の増加にもつながります。クレジット売却によって獲得した利益がコストを上回った場合には、更なる排出量削減に向けた投資に資金を回すことで、脱炭素の取り組みをより加速させる好循環を生み出すことも期待できるでしょう。

一方、排出権を購入する企業にとっては、あらかじめ設定していた削減目標をどうしても達成できなかったとき、クレジット購入によって不足分を穴埋めすることができます。

もちろん、まずは自社の努力で削減量を抑える努力と工夫を追求することが第一でしょう。そのうえで、カーボンクレジットの取引は脱炭素の道のりを着実に歩み続けるため、時間をお金で買う手段ということができます。

国内外の代表的なカーボンクレジットプロジェクト

政府はカーボンクレジット取引のメリットとして、「環境貢献企業としてのPR効果」や、それを通じた「企業評価の向上」などを挙げています。(参考:J-クレジット制度ホームページ J-クレジット制度について)

それでは、カーボンクレジットを取引する場合、どこで手続きをすればよいのでしょうか。

実は現状、カーボンクレジットの世界には、世界中の誰もが利用できる統一的な枠組みというものが存在しません。クレジットを取引する市場や枠組みは国内外にいくつも存在するので、クレジットを発行や売買する場合には、まずは自社がどの市場、枠組みを利用するかを選択する必要があります。

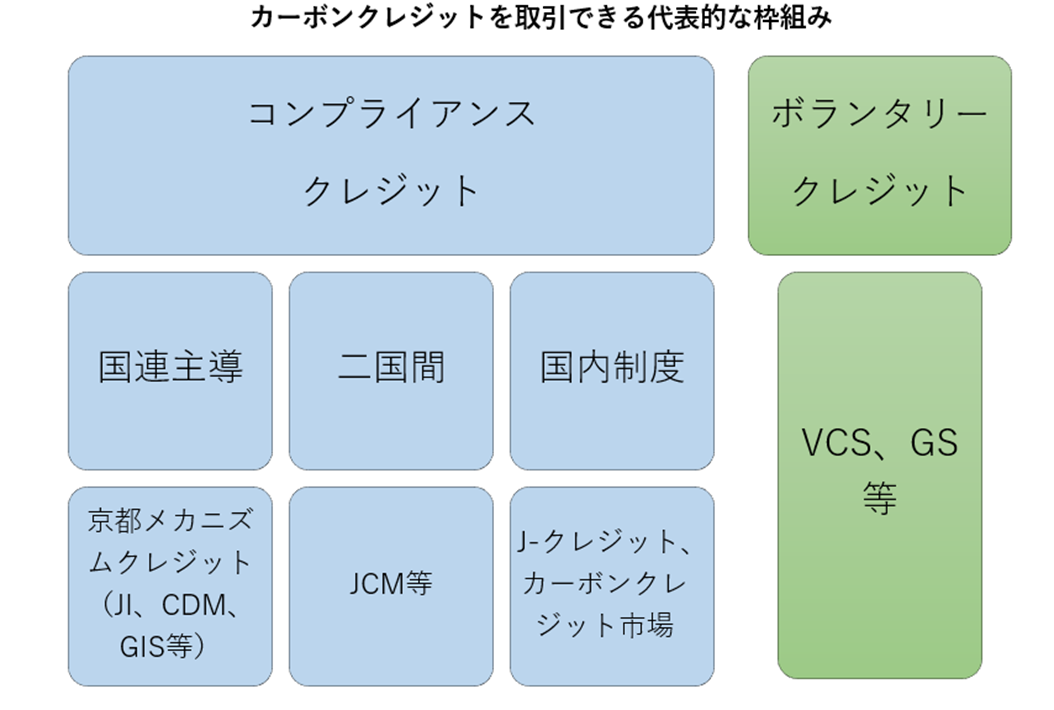

カーボンクレジットを発行する枠組みは、国連や政府が主導する公的な制度「コンプライアンスクレジット」と、民間が主導する「ボランタリークレジット」の2種類に大きく分けられます。

一般的に、コンプライアンスクレジットは公的な制度を利用して発行することあり、信用力が高いと認識される傾向がある一方、手続きや取引上の制約に対する工数がかかる場合がございます。

民間主導のボランタリークレジットで取引する場合でも、長年の経験・知見を活用し独自制度を作って展開していることもあり、信用力も高い言われております。また取引の自由度が高い傾向があります。

枠組みのカーボンクレジット取引の公的枠組み

ここからは、カーボンクレジットを取引する際に利用できる代表的な公的制度をいくつかご紹介します。

国連主導(京都メカニズムクレジット)

京都メカニズムクレジットは、京都議定書に基づいた手続きで発行されるクレジットです。具体的には以下の3つの種類があります。

・共同実施(JI)

先進国どうしが排出量削減に向けて共同で取り組みを進める際に用いる枠組みです。投資する側が資金や技術を提供し、投資を受ける側で排出量削減の事業が成功した場合には、投資する側がその削減量を自国の目標達成に利用できるという仕組みです。

・クリーン開発メカニズム(CDM)

先進国が途上国に資金や技術を提供する際に用いる枠組みです。投資を受けた途上国側のプロジェクトが成功した場合、その削減量を、投資した先進国側が自国の削減目標達成に利用できます。

・グリーン投資スキーム(GIS)

JIやCDMとは別に、京都議定書で規定された手法に基づいて排出量を取引する枠組みです。クレジット売却で得た資金は、基本的に環境対策に関連する事業に用いなければいけないことが決められています。

二国間クレジット制度(JCM)

JCMは、日本が途上国に対して脱炭素技術などを提供する際に用いる枠組みです。途上国の排出量削減が実現した場合、パリ協定に基づく自国の排出削減目標(NDC)達成のため、日本側がクレジットを獲得できます。

2013年のモンゴルを皮切りに、記事作成時点(22年10月)までに24か国との間で署名が行われています。

国内制度

カーボンクレジット取引の代表的な国内公的制度としては、Jクレジットとカーボン・クレジット市場が挙げられます(2つの制度は融合しつつあるため、実際にはそれぞれが完全に分離、独立した枠組みとは言い切れません)。

・J-クレジット

J-クレジット制度は、排出削減量や森林管理による温室効果ガスの吸収量をクレジットとして国が認証する枠組みです。

「太陽光発電設備の導入」や「植林活動」など取り組みの種類ごとに、排出削減量、吸収量の算定方法が細かく規定されています。国が認証するためクレジット自体の信頼度は比較的高いといえますが、審査に比較的長い時間がかかることや、海外企業との取引に制約がある点には注意が必要です。

・カーボン・クレジット市場(東証)

カーボン・クレジット市場は、Jクレジットを取引できる市場として、東京証券取引所が経済産業省の委託を受け実証事業として運営しています。取引に参加するためには東京証券取引所で登録を受ける必要があり、記事作成時点(22年10月)で約160社が参加しています。

ボランタリークレジット

・Voluntary Carbon Standard (VCS)

VCSは、最も広く利用されている民間主導のクレジット認証の枠組みです。米国の管理団体Verraが運営し、プロジェクトの範囲を限定していないところが特徴です。認証を受けると、事務局からクレジットが発行されます。

・Gold Standard (GS)

GSは、京都メカニズムの項目で紹介したCDMやJIで発行されるクレジットなどを対象に、持続可能な発展への寄与度を認証、保証する民間主導の制度です。スイスに事務局を置き、プロジェクトの対象範囲は基本的に再生可能エネルギー、エネルギー工場プロジェクトの2種類に限定しています。

まとめ

カーボンクレジットを取引する市場や枠組みにはそれぞれ一長一短があり、各プロジェクトケースを確認する必要があります。もちろん、日本全体として削減目標の達成に貢献したいのであれば、排出権の海外流出が生じにくいJクレジットも有効です。また、排出量削減のインセンティブを生み出すクレジット本来の効果を最大限に引き出すのであれば、流通量や市場としての活発さも鑑みると、ボランタリークレジットも魅力的な選択肢といえるかもしれません。

大切なのは、クレジットがどう作られたかプロジェクトの情報をもとに、自社が目指すカーボンニュートラル方針と合致するかなど、自社の状況や価値観を総合的に考えあわせて、取引を行う場を選択することが重要です。

出典候補

環境省 京都メカニズムクレジット取得事業の概要について

https://www.env.go.jp/content/900447691.pdf

Jクレジット 制度説明

https://japancredit.go.jp/

経済産業省 カーボンクレジットレポート

https://www.meti.go.jp/shingikai/energy_environment/carbon_credit/pdf/004_s04_00.pdf

日本取引所 カーボンクレジット市場とは

https://www.jpx.co.jp/equities/carbon-credit/index.html

環境省 海外VERの概要

https://www.env.go.jp/earth/ondanka/mechanism/carbon_offset/conf2/02/ref02.pdf

Verra

https://verra.org/

Gold Standard

https://www.goldstandard.org/

Contact Us